デイトレードなどをやっていて、買って負け、売って負けの展開が続き、結局は最初に買っていた方向にチャートが動くという経験は誰しもがすることです。

この例え話では、最終的には上がるので、損切り幅の設定などによって買いが損になるのはまだ、許容できるけど、売って負けるのは良くない負けです。

結局は買いなのか売りなのかの目線が固定されていないことが原因の一つだと思いますので、そんな場合は、マルチタイムフレームの概念を覚えると、無駄な仕掛けを避けることができます。

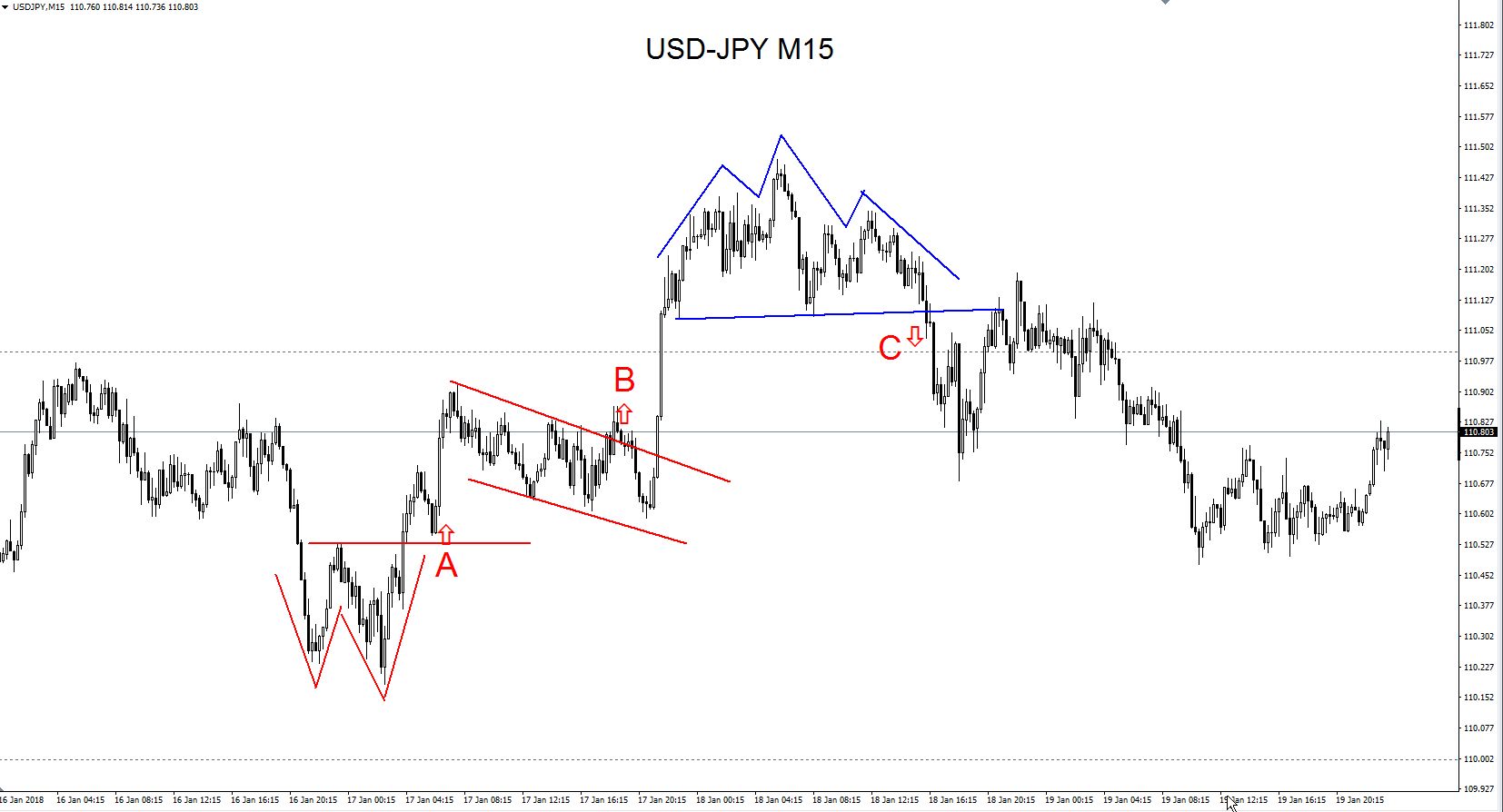

まずはじめにチャートを一つお見せします。

このチャートはドル円の15分足チャートです。

ここでは、A、B、Cのポイントでの売買について考えてみたいと思いますが、

- Aはダブルボトムが形成された後にダブルボトムのネックラインまで一度下がった辺りで買う方法を採用します。

- Bはフラッグを上にブレイクアウトした部分での買い

- Cはヘッドアンドショルダーのネックラインを下にブレイクアウトしたと考えて売ったパターンです。

結果だけ見ると、全ての売買は上手く行っているように見えます(終わったチャートで説明用に探していますので当たり前ですが…)。

損切りを置く位置は一応、教科書通りに直近の高値安値の少し外としておきますので、3つの売買すべてが上手く行った!となります。

しかしながら、マルチタイムフレームで目線を固定した場合は、このタイミングで出てきたAとBの買いを見送って、Cの売りだけに的を絞って待っている可能性が高いです。

スポンサーリンク

マルチタイムフレームについて

マルチタイムフレームとは違う時間軸の足を同時に見てチャートを分析していく方法です。もちろん、上記のチャートの例で15分足だけを見て、全ての売買ポイントで売買していく方法も有りです。

違う時間軸の足を見ることによって、混乱してしまうこともありますので、一つの時間軸だけを判断基準として売買を繰り返していくことも間違ってはいません。

ただ、ここではマルチタイムフレームを使って目線を固定(買い目線、売り目線)して、小さな時間軸で売買ポイントを探していくことについて書いていきます。

目線を固定するメリット

上位足で目線を固定するメリットとしては、迷いがなくなることです。実際15分足や5分足を使ってデイトレードを行おうとすると、買いのチャートパターン・売りのチャートパターンが1日のうちにランダムに出てくることが多いです。

なので、目線を買いか売りかどちらかに固定してチャートを監視していないと、全てのパターンに対応しないといけないので、疲れますし、大局観も失われてしまい、後から見直すと買いと売りをガチャガチャ繰り返して一日が終了した…といった感じになることも多いです。

また、全てのエントリーポイントに対応するということは、その都度迷いの中、売買を繰り返すことになり、やはり売買に統一感が出ないので、調子の良い時は問題ないのですが、何かの拍子にリズムが狂いだすと、買いでも損・売りでも損といった具合に「往復びんた」をくらう日々が続く可能性も高いです。

関連記事:FXで往復ビンタの対策!損切り直後のドテンで負けたら大ダメージ

目線を固定するデメリット

目線を買いか売りかに固定してしまうと、固定している方向と逆の動きは見送ることになりますので、それなりに値動きがあっても何もしないで、我慢して見ていないとならない時間も多くなります。これは、慣れの問題もあるのですが、見送る値動きが多いことにストレスを感じ、結局は変な所で売買をしてしまう事にもつながることもあります。

関連記事:FXはチャートから離れるのも技術の一つ!24時間監視は無理!

目線を固定する例

ここまででは、マルチタイムフレームについて基本的な考え方を見てきました。ここからは、日足で目線を固定して、15分足で売買ポイントを探すやり方を見てみます。

まずは上位足で相場背景を確認

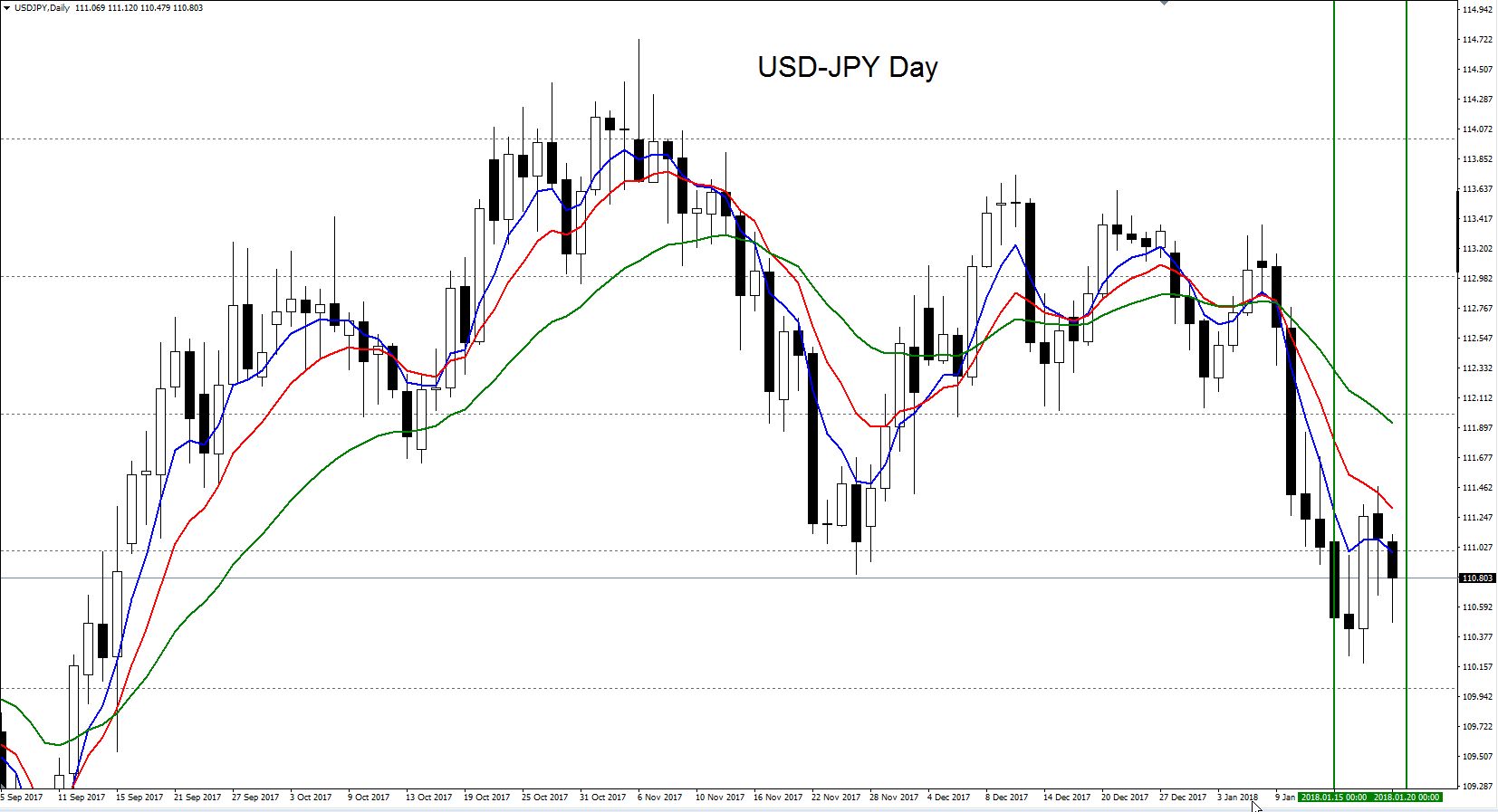

上のチャートはドル円の日足です。

この記事の一番上の15分足のドル円のチャートは日足で見ると緑の縦線の範囲での動きになります。

ここでは、単純移動平均線(MA)を使って、相場の背景を観測して目線を固定する方法をご紹介します。

表示しているMAは

- 青=5MA

- 赤=10MA

- 緑=25MA

短期のMA・中期のMA・長期のMAが順番に並んでいる状態は、パーフェクトオーダーと呼ばれ、それを使ってトレンドの方向を探っていく方法もあります。(今回の例では丁度パーフェクトオーダーが形成されていますので、この方法を採用するなら売り目線です)

また、2つのMAを使いゴールデンクロス・デットクロスを見ていく方法もあります。(今回の例ではどのMAのパターンでもデットクロス中なので売り目線になります)

これらの、複数のMAの位置関係を見ていく方法は色々な所で紹介されているのですが、この記事の様に出来上がったチャートでは上手く行くのですが、リアルタイムでは意外と難しいと感じることも多いはずです。

私がMAを使用して目線を固定する方法としては、MAとローソク足の位置関係について見ていきます。

このチャートですと、陽線で5MAを上に抜きましたが、すぐ上に下向きの10MAが控えている状態です。

なので、まだ目線は売りに固定して陽線後の陰線を狙っていくといったイメージで15分足を見ていくことになります(下落トレンド中の戻りの場面であると判断)。

この事を踏まえたうえで、もう一度15分足を見てみましょう。

日足では売り目線と判断していますので、AとBの買いは見送り、Cでヘッドアンドショルダーが完成したと判断してCの売りの局面を待つことで、買いなのか?売りなのか?といった迷いは無くなります。

関連記事:FXは一日の取引回数を制限すると儲かる?

まとめ

ここでは、マルチタイムフレームを使い目線を固定して売買する方法について触れてみました。ここで、紹介した方法以外にもトレンドを判断する方法も有りますし、日足ではなく4時間足を使ったり1時間足を使うのも良いです。

また、日足と15分だけではなく、間に4時間足を使ったり、1時間足を使う方法もあるかと思います。

ただ、あまりマルチタイムの時間足を多くしていくと、ある時間足では上なのに違う時間足では下である!?というパターンも多くなり混乱してしまいます。

最終的にはより上位の足のトレンド方向に従ていくことになりますので、ここでは日足のみで判断する方法を紹介しました。

マルチタイムフレームを使う最大のメリットは、売り買いの目線を固定してチャートを観測できるので、迷いがなくなることです。

デメリットとしては、見送る値動きもそれなりに多くなります。

また、相場が転換するようなタイミングでは、そろそろ相場が転換するであろうタイミングを日柄や直近の高値安値などを元に頭に入れておく必要もあり、それは、ある程度の経験値が必要なチャートリーディングです。

関連記事:FXで複数の手法を同時に使いこなすのは可能?

スポンサーリンク